En bref :

- Ton chiffre d’affaires (CA) ne suffit pas toujours à couvrir tes charges : Seules des analyses de cash flow prévisionnel précises évitent la rupture de trésorerie.

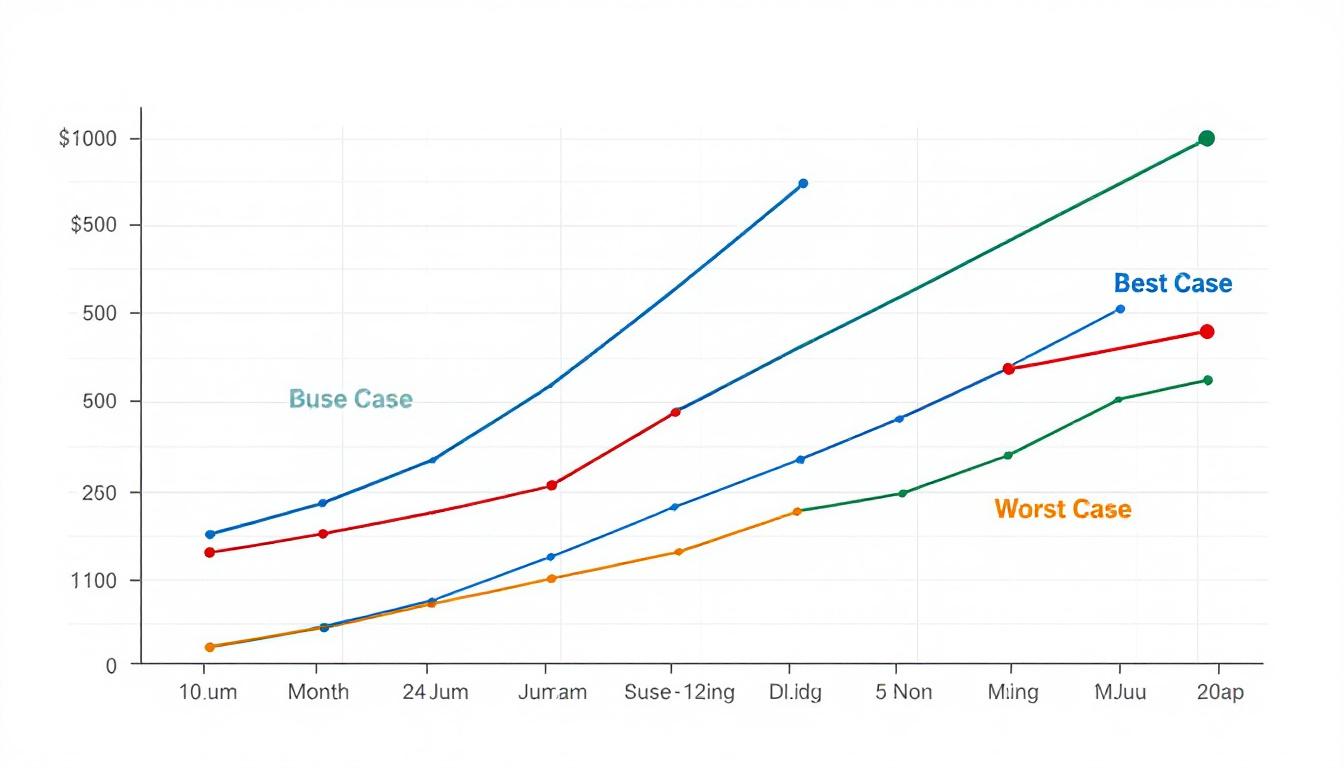

- 3 scénarios clés : optimiste, réaliste et pessimiste, permettent d’anticiper la santé financière et agir avant le déficit.

- Cash flow d’exploitation vs free cash flow : différencier flux d’exploitation et trésorerie disponible garantit une vision claire des capacités d’autofinancement.

- Calculer la variation du besoin en fonds de roulement (BFR) : un point crucial souvent négligé, impactant directement la trésorerie.

- Outil Excel gratuit : modèle prévisionnel à adapter pour simuler différents scénarios et prendre des décisions anticipées.

Analyser le cash flow prévisionnel : pilier de la survie financière

Le cash flow représente la différence entre les encaissements et les décaissements d’une entreprise sur une période donnée. En 2025, 35% des PME peinent à générer un cash flow positif malgré un chiffre d’affaires en croissance, faute d’analyse rigoureuse de leur trésorerie. Ainsi, un CA élevé n’est pas forcément synonyme de liquidité suffisante pour couvrir toutes les charges.

Un exemple concret : un cabinet de services en croissance affichant 2M€ de CA a vu son cash flow devenir négatif au troisième trimestre, dû à un décalage important de paiement client et une hausse non maîtrisée des stocks.

| Indicateur | Valeur | Impact sur trésorerie |

|---|---|---|

| Chiffre d’affaires | 2 000 000 € | Entrée brutes |

| Besoin en fonds de roulement (BFR) | +150 000 € | Sortie supplémentaire immédiate |

| Décaissements (charges fixes et variables) | 1 900 000 € | Sortie régulière |

| Cash flow net | -50 000 € | Situation critique à court terme |

Regarde ce qui se passe si le BFR augmente ou si les délais clients s’allongent : tu te retrouves avec un cash négatif malgré ton CA.

Différences entre cash flow d’exploitation et free cash flow

Le cash flow d’exploitation recense les flux de trésorerie générés par l’activité opérationnelle : encaissements clients, paiements fournisseurs, charges opérationnelles. Il prend en compte la variation du BFR, la rotation des stocks et les retards de paiement, des paramètres critiques pour anticiper les besoins.

Le free cash flow ou flux de trésorerie disponible correspond à la trésorerie restante après financement des investissements. Cette distinction aide à comprendre ce qui peut réellement être utilisé pour rembourser des emprunts, verser des dividendes ou investir.

| Type de cash flow | Composants clés | Utilité |

|---|---|---|

| Cash flow d’exploitation | Résultat net, dotations aux amortissements, variation BFR | Suivi de l’opérationnel et de la gestion à court terme |

| Free cash flow | Cash flow d’exploitation, investissements nets, impôts | Mesure de la trésorerie réellement disponible |

Erreur fréquente : confondre cash flow d’exploitation et capacité d’autofinancement (CAF) qui ne prend pas en compte la variation du BFR, menant à une mauvaise lecture des liquidités disponibles.

Calculer et anticiper la variation du besoin en fonds de roulement (BFR)

Le BFR est la somme nécessaire pour financer le cycle d’exploitation : stocks + créances clients – dettes fournisseurs. Une variation positive signifie plus d’argent immobilisé, donc un besoin accru de trésorerie.

Formule essentielle :

| Élément | Montants (€) |

|---|---|

| Stocks | 250 000 |

| Créances clients | 300 000 |

| Dettes fournisseurs | 200 000 |

| BFR = Stocks + Créances – Dettes | 350 000 € |

Un client PME a vu son BFR bondir de 120k€ à 250k€ suite à des bancs clients élargis et un stock mal piloté, provoquant une crise de trésorerie. La gestion du BFR est un levier direct pour améliorer la trésorerie.

- Identifier les délais clients trop longs

- Optimiser les niveaux de stocks

- Négocier des délais fournisseurs

- Mettre en place un suivi mensuel du BFR

Choisir entre 3 scénarios pour prévoir ta trésorerie

Prévoir ton cash flow nécessite d’établir 3 scénarios cohérents :

- Optimiste : hypothèses favorables sur ventes, encaissements rapides, maîtrise des charges.

- Réaliste : hypothèses alignées avec la moyenne historique de ton entreprise.

- Pessimiste : baisse des ventes, allongement des délais de paiement, imprévus.

Chaque scénario permet de modéliser l’impact sur la trésorerie et prévoir un « runway » c’est-à-dire la durée pendant laquelle tu peux fonctionner sans problème de liquidité.

| Scénario | Cash flow net estimé | Durée de trésorerie disponible (runway) | Action recommandée |

|---|---|---|---|

| Optimiste | +80 000 € | 8 mois | Investissement et croissance |

| Réaliste | +5 000 € | 2 mois | Contrôle rigoureux des charges |

| Pessimiste | -70 000 € | 1 mois | Réduction des coûts immédiate |

Un client PME a ainsi anticipé une baisse de 20% du CA, ajusté ses coûts et évité un dépôt de bilan grâce à cet exercice de modélisation.

Modèle Excel pour simuler, comparer et décider

Un tableau Excel sur mesure aide à structurer les hypothèses, calculer automatiquement le flux de trésorerie net et visualiser les conséquences de chaque scénario.

- Entrées : CA mensuel, délais clients, BFR, charges fixes et variables.

- Sorties : cash flow d’exploitation, free cash flow, cumul de trésorerie.

- Alertes sur seuils de trésorerie critique.

Erreur fréquente : ne pas mettre à jour régulièrement ce tableau et ne pas tester plusieurs hypothèses.

Le modèle est disponible ici :

Quelle différence entre cash flow et bénéfices ?

Le bénéfice comprend des charges non décaissées (amortissements) qui ne génèrent pas de sortie de trésorerie immédiate, contrairement au cash flow qui mesure l’argent réellement disponible.

Comment calculer la variation du BFR ?

La variation du BFR correspond à la différence entre le BFR fin de période et BFR début de période, calculé sur la base des stocks, créances clients et dettes fournisseurs.

Pourquoi modéliser plusieurs scénarios de trésorerie ?

Cela permet d’anticiper différents cas de figure et de prévenir les difficultés financières en adaptant à temps sa stratégie de gestion des flux.

Quand le cash flow est-il négatif ?

Un cash flow devient négatif lorsque les sorties d’argent dépassent les entrées de trésorerie, ce qui peut signaler un risque de défaut de paiement.

Quelle est l’utilité du free cash flow ?

Il indique la trésorerie réellement disponible une fois les investissements financés, utile pour évaluer la marge de manœuvre financière après dépenses obligatoires.